本文为沥金原创,作者:黑米粥,转载请联系出处。

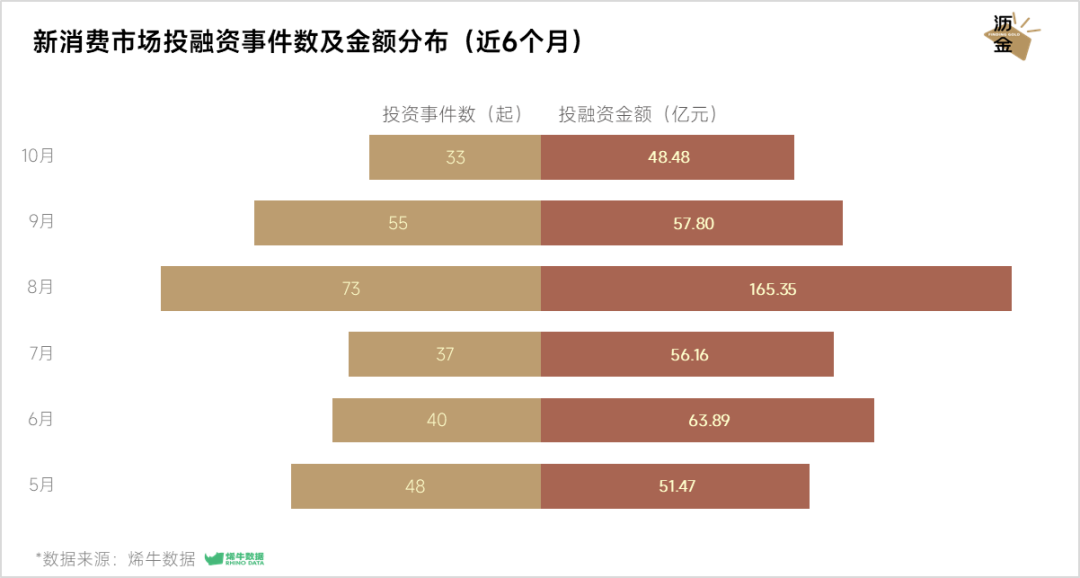

立冬时节气寒霜,霜叶飘零满地黄。十一月,沥金对多个数据库进行搜集、检索,整理了相关的消费投融资数据。寒露将至,投资市场情绪也逐渐降温。据不完全统计,十月共发生投融资事件33起,较上月数据仍有所回落。

一、投资融资概要

(一)行业整体概况

据不完全统计,10月共发生投融资事件33起,融资金额为48.48亿元。其中,人民币交易总额(含港币)超46.45亿人民币;美金交易总额超2830万美金。(本数据仅统计中国境内人民币及美元投资额,当日汇率比为1:7.18)。

在融资事件数量上,相比于9月份的55起,10月消费领域环比下降40%;在总融资金额上,因10月有多例大额融资事件,故相较9月份的57.80亿元,10月消费领域的下降幅度为16.12%,有48.48亿元。

新消费市场投融资事件数及金额分布(近6个月)

(二)从投资机构看

统计数据显示,10月份消费领域共有44家机构参与投资(不含未披露机构),与9月相比略有减少,且投资机构整体表现依旧保持谨慎,仅有1家机构多次出手。10月,皓月资本两次出手新零售赛道,分别投资盲盒茶饮品牌茶中喜和手工水饺品牌牛员外手工饺。

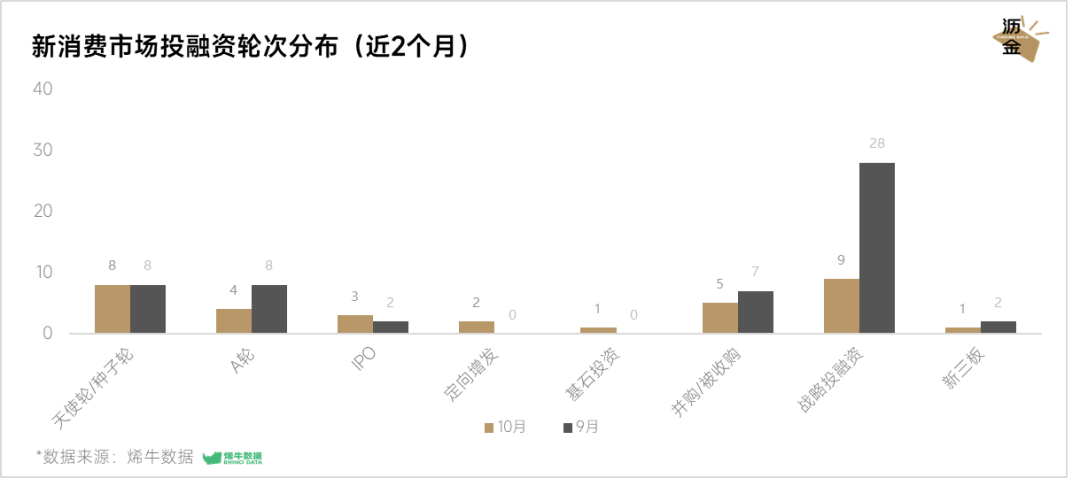

(三)从融资轮次看

10月新消费品牌融资主要集中在战略投融资与天使轮/种子轮。其中战略投融资9起,占比27.27%,主要集中在医疗保健和消费科技领域,战略融资轮次相比9月有明显下降。

此外,天使轮/种子轮及A轮融资12起,占比36.36%,早期轮次相比过往没有明显下滑,多分布在食品饮料、餐饮和美妆个护领域。

值得注意的是,在本月上市的企业数量相比上个月增加了1个,IPO事件达3起。

新消费市场投融资轮次分布(近2个月)

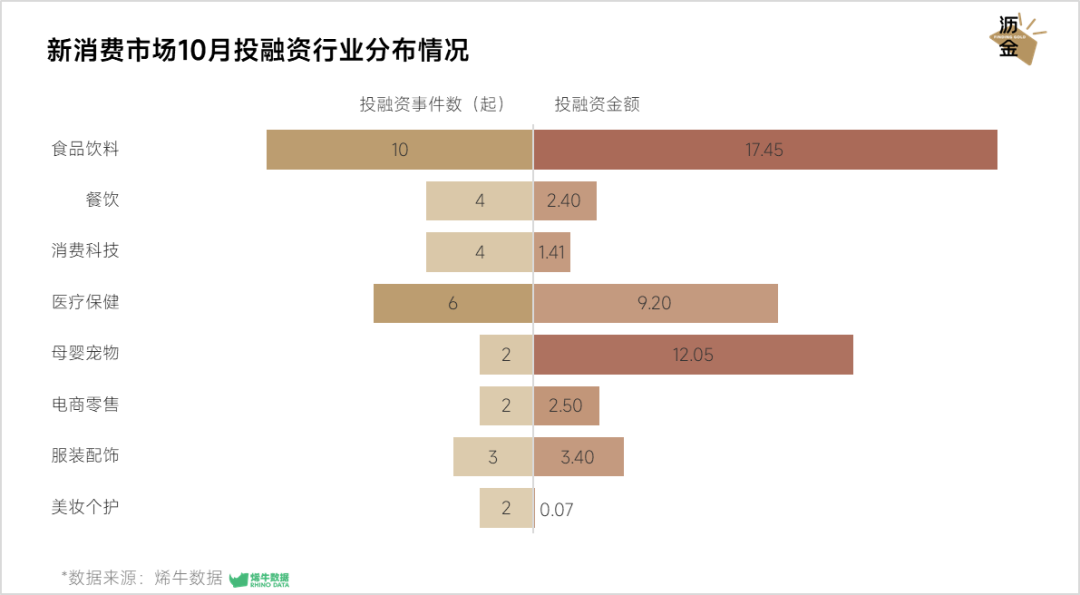

(四)从融资领域分布看

本月的主流赛道为食品饮料与医疗保健,占比分别为30.30%(10起)和18.18%(6起)。结合投融资金额来看,食品饮料赛道不仅投资事件数多,且有4起过亿元大额投资,故最为吸金,投融资金额达17.45亿元。

此外,母婴宠物赛道投融资事件数虽少,但该赛道有1起超10亿元的IPO事件,故投融资金额位居第二,达12.05亿元。

新消费市场10月投融资行业分布情况

1、中式餐饮热度不减,咖啡暂时熄火

根据近半年的投融资数据,10月份是近6个月以来唯一一个没有咖啡赛道融资事件的月份。咖啡赛道的进入门槛低,但是品牌想要长青非常难,市场上容不下太多第二个星巴克或瑞幸。从10月的投融资情况看来,咖啡融资趋于冷静。

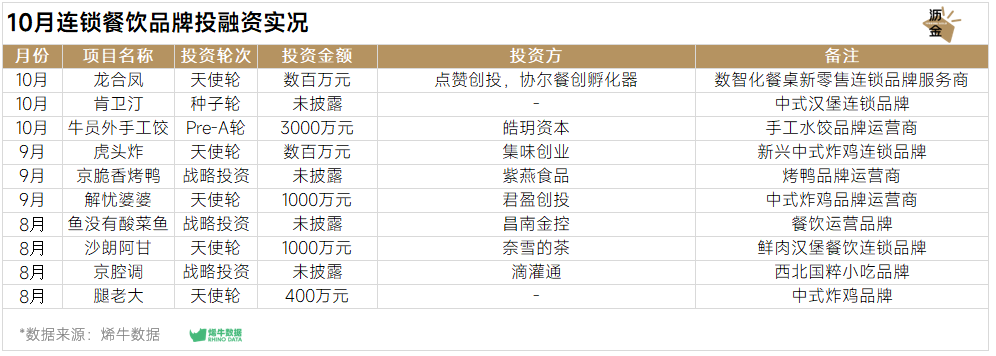

反观线下连锁餐饮品牌,随着线下消费活力的回升,餐饮市场一片蓬勃。近三个月以来,连锁餐饮品牌投融资事件数高达10起,多分布于天使轮和种子轮。

10月的相关融资事件包括:国风烤鸭卤味品牌「龙合凤」获数百万元天使轮投资、中式汉堡连锁品牌「肯卫汀」获种子轮投资、手工水饺品牌「牛员外手工饺」斩获皓玥资本3000万元天使轮投资。

手工水饺赛道,已经有「袁记云饺」这样门店数遥遥领先的玩家,以国风为卖点的中式汉堡,也也已经有「塔斯汀」早早入局,细分赛道的连锁餐饮品牌新玩家能够成为资本市场的宠儿,预示在消费遇冷的背景下,线下餐饮业态还有很大想象力。另外一方面,餐饮领域的融资事件大多集中于早期小额融资,也说明了在不确定性较强的经济下行周期下,投资人仍然较为谨慎。

10月连锁餐饮品牌投融资实况

2、瞄准供应链,健康食饮掘金时

2023年以来,消费行业融资偏向产业上游、更重视供应链是主旋律之一。过去几年的时间,大量资金涌向下游品牌运营商,经历了一波经济的洗礼后,顺利存活的所剩无几。在泡沫过后的冷静期,投资人似乎更愿意选择财务和经营都较为稳定的中上游厂商,从调味品供应商,到乳制品加工商,再到宠物食品研发商等等。

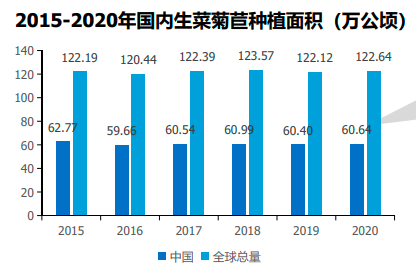

其中,融资赛道多为食品饮料、农产品相关的供应链,从“乳酸菌”、“特医”和“有机”等关键词可看出,天然健康食饮的风,逐渐吹到了上游。

10月见证了3起大消费领域供应链厂商的融资并购事件,包括功能性食品研发销售商「津美发展」被中国卫生集团以1.46港元收购100%股权,农业综合性生产服务商「佳粮集团」获中利合农业发展4000万元天使+轮投资,以及特医食品和医美产品研发商「西宏医药」获得深创投和深圳高新投等知名机构战略投资。

10月供应链厂商投融资实况

(五)从单笔融资金额看

从融资金额来看,本月有7起过亿元投融资(含IPO和定增),分布在食品饮料、餐饮、医疗保健和母婴领域。

选择在本月IPO的企业数量有3家:

全产业链乳制品综合供应商「骑士乳业」在10月13日成功冲击北交所,成为北交所乳业第一股。骑士乳业主营业务涉及农业、牧业、乳业、糖业四个板块,主要产品为有机生鲜乳、乳制品及含乳饮料、白砂糖及其副产品。

高品质健康食粮品牌「十月稻田」在10月12日以15.36港元的发行价上市港股,十月稻田提供大米、杂粮、豆类及干货产品,并成功打造十月稻田及柴火大院两个旗舰核心品牌矩阵,在中国厨房主食食品市场以14.2%的份额占据榜首。

10月17日,“婴幼儿产品第一股”「润本股份」登陆上交所,主要从事驱蚊类、个人护理类产品的研发、生产和销售,目前已形成驱蚊产品、婴童护理产品、精油产品三大核心产品系列,2022年营收8.56亿元,2020年至2022年均复合增长率超过45%。

2023年10月新消费投融资过亿项目统计

(六)从IPO动态看

大消费领域的IPO进程方面,10月份有3家企业上市,北交所的「骑士乳业」,港交所的「十月稻田」和上交所的「润本股份」。2家企业挂牌新三板,分别是瓦楞纸箱研发商「华英包装」和棉籽精深加工研发商「泰坤蛋白」。

10月份在港交所结束招股的「友宝在线」、「锅圈食汇」在11月的第一周已陆续上市。此外,10月有2家企业在北交所注册,3家企业递交和更新招股书。

10月消费领域IPO相关事件

经济周期下行,许多企业现金流吃紧,尤其是2020-2022年期间被爆炒高估值的新消费企业,现在想要进行下轮融资,却没有投资者愿意投了,许多企业尝试加快上市融资步伐,但是在IPO阶段性收紧的背景下,消费企业融资之路堪比蜀道。虽然港股对消费属性企业限制较少,有较大体量的企业可以尝试上市,但弊端则在于发行费用高,且相比境内上市估值往往会打折,老乡鸡、沃隆食品、同富股份、大洋世家、紫林醋业等多家和吃、穿、住相关的企业的IPO之路更是含泪终止。

二、投资融资实况

2023年10月新消费投融资数据

三、行业新秀观察

*早期获投项目

(一)盲盒奶茶品牌茶中喜/Pre-A轮/3000万元人民币

茶中喜

图片来源:茶中喜

成立时间:2022年6月

商业模式:「茶中喜」是一家茶饮品牌运营商,其盲盒奶茶是致力于创新奶茶消费模式,以奶茶为基础,结合盲盒元素的产品,通过随机分发的方式,为消费者创造出无限的可能性和探索的乐趣。

融资情况:获得皓玥资本3000万人民币Pre-A轮投资。

(二)手工水饺品牌牛员外手工水饺/Pre-A轮/3000万人民币

牛员外手工饺

图片来源:小红书@牛员外手工饺

成立时间:2022年8月

商业模式:「牛员外手工饺」是一家手工饺品牌运营商,为杭州双旺食品科技有限公司旗下品牌,提供半成品配送、直营体系、品牌门店等综合性品牌服务,拥有多家直营及加盟门店。

融资情况:获得皓玥资本3000万人民币Pre-A轮投资。

(三)植物基洗护品牌植愈力/天使轮/数百万人民币

植愈力

图片来源:植愈力

成立时间:2022年12月

商业模式:「植愈力」是国内首个植物基洗护品牌,通过配方体系和工艺革新,迭代难以降解的传统石油基洗护产品,目前已推出免洗去油污喷雾、免洗去油污湿巾两大产品。100%植物萃取配方+0有害化学物质添加+100%可降解的植物纤维布艺+环保包装材料,植愈力的产品从内到外实现绿色纯天然。

融资情况:今年十月份已完成数百万元天使轮融资,投资方为两家产业基金,本轮融资主要用于产品创新以及市场推广等方面。

四、热门事件回顾

*明星创始人/热门行业

(一)中式汉堡连锁品牌肯卫汀/种子轮/数百万人民币

肯卫汀中国汉堡

图片来源:小红书@肯卫汀 中国汉堡

成立时间:2022年6月

商业模式:「肯卫汀」是一家主要面向下沉市场的中式汉堡连锁品牌,主打“中式汉堡”,在西式的基础上结合中式特有菜式,如猪脚汉堡、烤鸭堡等。

融资情况:完成种子轮融资,投资方为个人投资者,本轮融资所得资金将主要用于肯卫汀继续扩大门店计划。据肯卫汀,品牌预计在年底突破50家门店,明年冲刺500家门店。

(二)养生茶饮品牌荷田水铺/Pre-A轮/未披露金额

荷田水铺

图片来源:微博@荷田水铺元气茶汤

成立时间:2022年7月

商业模式:「荷田水铺」基于“药食同源”的理念,主张使用天然食材,不添加防腐剂、香精和色素。荷田水铺目前有现制养生饮品、国风茶点、新中式下午茶、元气茶包、随手零售包等多个系列产品,核心SKU约20+款,包含茶饮、零售、茶点三类产品,单品定价约18-35元,平均客单价达到单品的2-3倍。

融资情况:养生茶饮品牌荷田水铺获城发中瀛新一轮Pre-A战略融资,估值6.6亿元。

(三)亚洲女性运动服饰品牌MAIA ACTIVE/被收购/未披露金额

MAIA ACTIVE

图片来源:MAIA ACTIVE

成立时间:2016年4月

商业模式:「MAIA ACTIVE」是一家女性设计师动服品牌,主打符合亚洲女性的运动服装,致力于研发适合亚洲女性的版型系统、采用独家运动科技面料,包括身形和肤色,通过线条、印花丰富的色彩来展现女生们在运动中的美,兼具时尚和功能性。

融资情况:10月16日,安踏体育用品有限公司发布《收购MAIA ACTIVE业务》公告,公告称安踏收购MAIA ACTIVE(以下简称“MAIA”)75.13%的股权,具体收购价格未公布。安踏表示这对集团旗下的女性业务板块是一个很好的补充。

暂无评论内容