这些高速增长的休闲零食品牌,在上半年做对了什么?

“大部分板块有修复态势,啤酒、速冻、休闲食品表现亮眼。”这是财通证券对食品板块2023年上半年表现的总结。

在各消费行业一起走向复苏的260多天里,已有“优等生”出现。

据财通证券发布的数据,休闲食品板块上半年营收同比增长16.8%,归母净利润同比增长45.0%。速冻食品板块和啤酒板块的营收增幅分别为16.9%、10.6%。但二者归母净利润的增速均不及休闲食品,分别是25.1%和21.7%。

然而,在营收、净利润双双高增长的休闲食品行业,也是冰火两重天。

一边是亲亲食品净利润大增4.7倍、卫龙食品净利润翻两番;一边是好想你由盈转亏,净利润下跌873.24%。

一边是盐津铺子营收增幅突破56%;一边是桃李面包收入仅增长0.03%。

在仍具不确定性的环境中,那些高速增长的企业究竟做对了什么?亿邦动力盘点了盐津铺子、亲亲食品、劲仔食品、良品铺子等8个休闲零食品牌的上半年财报,来寻找他们隐藏在其中的增长点。

01 挖掘新兴渠道,零食量贩渠道收入涨超200%

以零食很忙、赵一鸣零食、零食有鸣为代表玩家的零食量贩店赛道正处于扩张阶段,企业们都在加速开店、跑马圈地。凭借对线下渠道和品牌间合作模式的改良,再加上赛道消费爆发的势头,越来越多的食品品牌选择入驻其中。

亿邦动力此前文章提到,零食量贩店在渠道成本和效率方面都存在优势。“在零账期的基础上,零食量贩店通常不收入场费、陈列费、促销费、条码费等传统渠道的常规费用,很大程度上降低了品牌和供应商的成本。与传统线下渠道相比,零食量贩店在仓储物流方面也更直接,效率更高。”多个入驻这类渠道的品牌商向亿邦动力表达了类似的感受。

从财报中可以看到,零食量贩店如今已经为品牌们带来了可观的营收增长,盐津铺子、卫龙、甘源食品等都是抓住了机会的收益者。

目前,盐津铺子已经进入了零食量贩品牌零食很忙、零食有鸣、赵一鸣零食等。2022年财报显示,零食很忙在盐津铺子年销售总额中占比达7.31%,已经成为品牌的*大客户。

盐津铺子在最近一次投资者关系活动中提到,自己是最早拥抱零食连锁渠道的企业。2023 年上半年,盐津铺子零食连锁渠道的销售占比已达到17%左右。整个上半年,零食量贩等新兴渠道所带来的营业收入较去年同期增长超过200%。

为了更深入地抓住这类渠道机会,盐津铺子推出了量贩装产品,不断增加进店新产品的SKU,持续提升客户服务的响应速度和品质。

根据卫龙发布的《2023年8月零食量贩渠道销售数据》公告,卫龙已经与数十家零食量贩系统达成合作。今年8月,卫龙在零食量贩渠道共销售了超37万箱产品,环比7月增长38.1%。卫龙同样面向零食量贩渠道推出了定制化产品,也给出了相较其它平台差异化的定价策略。

劲仔食品今年在产品包装规格上更注重“大包装+散称”的产品组合,可以看作是其对于进驻高端会员店,零食很忙、糖巢、好想来、老婆大人等零食量贩渠道所做的调整。数据显示,报告期内,劲仔食品大包装产品的销售收入同比增长接近70%,散称产品的销售收入增长超过220%。

此前有头部零食品牌告诉亿邦动力,品牌在与零食折扣店合作时,会根据折扣店终端价格倒推要提供哪种规格、多少成本的商品,再进行定制化生产。

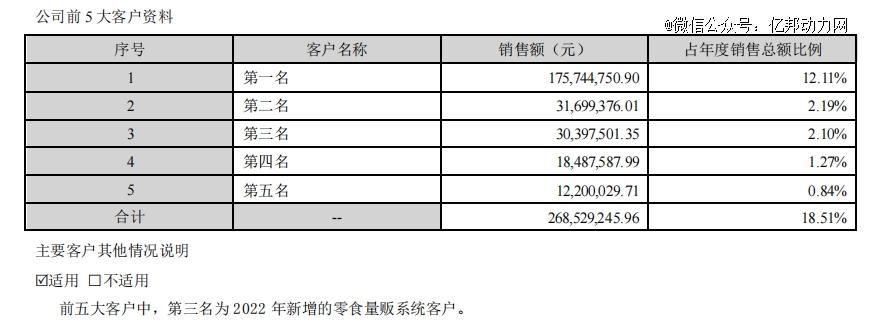

而甘源食品在业绩说明会上也透露,今年上半年,零食折扣渠道已成为业绩新增量的重要来源之一。2022年财报显示,某零食量贩店品牌已经成为甘源食品第三大客户,带来的销售额达3040万元,占2022年全年销售额的2.1%。目前,甘源已入驻零食很忙、赵一鸣零食、零食有鸣、老婆大人、戴永红、来优品等零食量贩店。

甘源食品2022财年前5大客户

值得关注的是,良品铺子布局零食量贩业态的方式则更为深入:自建和投资。去年年底,良品铺子推出零食量贩店品牌零食顽家,目前主要聚焦湖北市场。今年2月,良品铺子与黑蚁资本联合投资了零食量贩店赵一鸣零食。

最近一次投资者关系活动上,良品铺子方面表示,品牌会针对用户差异化需求调整产品结构。对于“好货不贵”系列产品,良品铺子会降低该部分产品的毛利率同时将包装等方面要求调低,使价格更亲民。

销量虽高,但零食量贩渠道对企业毛利率所产生的影响却需要警惕。盐津铺子上半年毛利率下降2.16%至35.34%。盐津铺子给出的下降原因之一就在于渠道结构的变化,“直营KA商超渠道等高毛利渠道占比越来越小,经销及新兴渠道等相对低毛利渠道占比越来越大,综合毛利因此下降。”可见扩大销售的同时,品牌还需要有更明确有效保持毛利的策略并行。

02 发力直播和内容,抖音成线上增长主力平台

抖音等新型电商平台,也是几个品牌财报中被频繁提及的共性增长点。

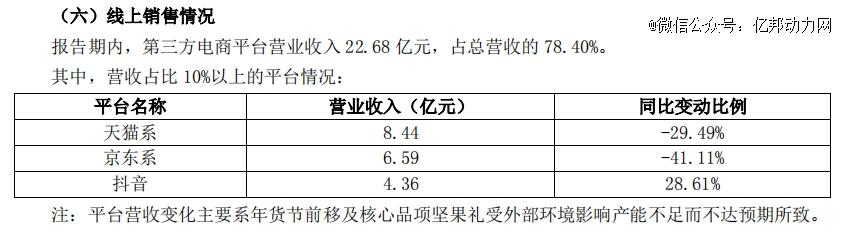

当下,抖音已经成为三只松鼠在线上的第三大营收平台,且增长远超前两大平台。今年6月,三只松鼠抖音营收同比增长了超过了300%,而且这份增长并不局限于大促月。财报数据显示,今年上半年,抖音平台为三只松鼠带来4.36亿营收,同比增长28.61%。

三只松鼠2023年上半年线上销售情况

今年年货节战报显示,三只松鼠抖音自播同比增长24%,总销售额达2.9亿;达播方面,三只松鼠合作了超7000名达人,抖音达播总支付GMV超2.8亿。

洽洽食品方面也指出,电商增长主要集中在抖音、拼多多以及盒马等平台。其中薯片产品通过在量贩零食渠道和抖音渠道中的拓展,上半年保持了持续增长。

根据最新数据,在盐津铺子所有电商渠道中,抖音销售占比已经达到一半左右。

在抖音平台,盐津铺子不仅通过直播和短视频带动销量增加,还正在利用内容带动其在抖音货架电商里的新增量。

盐津铺子会借助达人矩阵打造内容爆款,再用切片等内容将消费者导流至搜索和店铺。数据显示,抖音渠道中,其达人直播+短视频的订单占比达55%。盐津铺子抖音渠道单月全域订单量曾超过260万单。

亿邦动力观察到,三只松鼠、盐津铺子、洽洽食品在抖音中都布局了矩阵账号。三只松鼠相关的账号接近30个,盐津铺子、洽洽食品也均有10多个账号。

这些账号中除了品牌旗舰店外,还会分品类命名,如盐津铺子冲饮店、三只松鼠烘焙官方直播间等。其中,三只松鼠对店铺定位更加细分,有的店铺只主打某一种产品,如三只松鼠鳕鱼肠直播间、三只松鼠无骨凤爪专卖店、三只松鼠礼盒直播间等。

目前,直播频率上,三只松鼠和洽洽食品均为日播,盐津铺子也实现了每周一至周五工作日的全覆盖。

多个零食品牌都向亿邦动力总结了在抖音中的共性打法——大单品结合礼包。其中,因为零食和节日的强相关性,礼包更新主要围绕月度节日持续更新主推产品。

比如中秋节前夕,三只松鼠和洽洽食品等零食品牌的抖音官方直播间背景都已调整为中秋节相关,所售产品也迎合节日氛围。以9月27日下午的直播为例,三只松鼠直播间上架的产品多为礼盒产品,洽洽食品直播间则主打零食大礼包和节日礼盒。

值得注意的是,零食品牌在直播间也会尤其注重特色的产品展示形式。以三只松鼠的多个直播间为例,直播间内都会摆放三到四层的货架,主播介绍不同规格和口味的产品时,会一边讲解一边整齐地摆放到货架上,为消费者带来视觉冲击,进而刺激用户下单。

三只松鼠的三个抖音直播间

03 优化产品结构,品牌找到营收利润双增之法

除了在渠道寻找增长外,零食品牌们还在调整自身产品结构,不仅带动销售增长,也提高了利润空间。

劲仔食品已经锚定了品牌的第二增长曲线,也就是被定位为潜力单品的鹌鹑蛋产品。

财报数据显示,鹌鹑蛋产品的月销售额已经超过2700万元,半年度销售收入突破亿元。按照劲仔食品的规划,品牌要按照十亿级单品的思路,将鹌鹑蛋打造成为细分行业的领导品牌。在劲仔食品看来,鹌鹑蛋产品非常符合品牌休闲零食健康化、营养化的发展方向,同时口味丰富,消费者群体广泛,将具有非常大的发展空间。

鹌鹑蛋产品所在的禽类制品也获得了高增长,成为劲仔食品的第二大品类。按品类来看,劲仔食品的三大品类中,休闲鱼制品的销售收入同比增长35.01%、禽类制品(主要包括鹌鹑蛋和手撕肉干两个产品系列)的销售收入同比增幅高达155.05%、豆制品同比增长了29.23%。

目前,劲仔食品已经有一个“超十亿级”大单品劲仔深海小鱼和多个“亿元级”单品,如鹌鹑蛋、豆干、肉干、魔芋等。

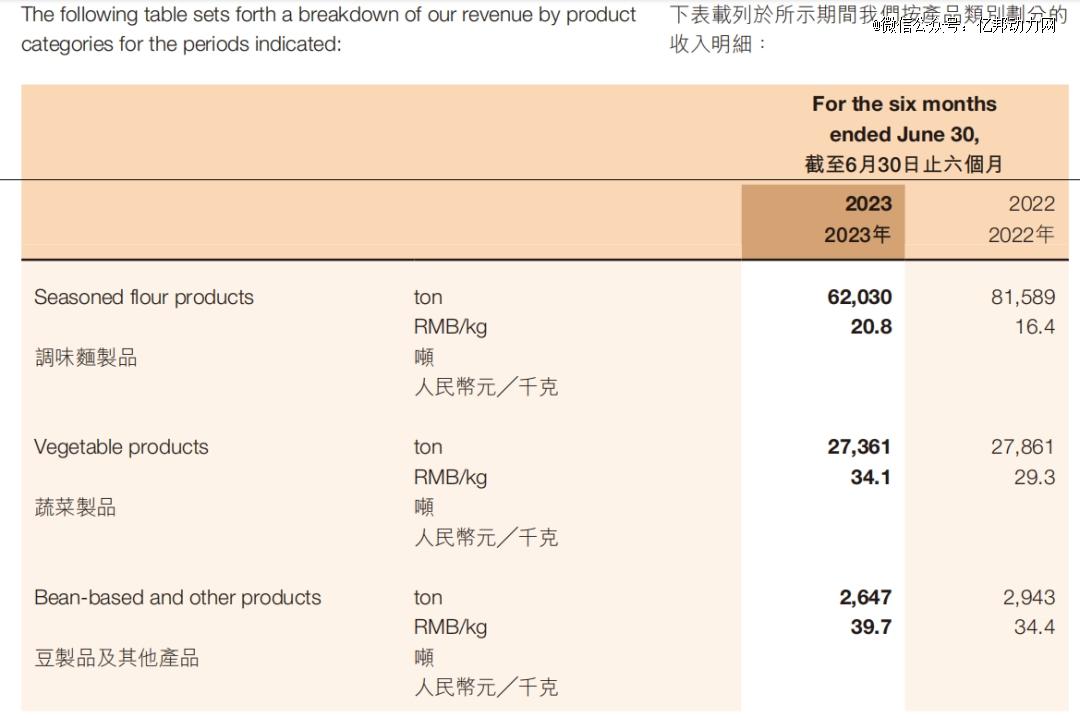

从卫龙的上半年财报中可以看到,蔬菜制品在总收入中的占比已经逼近调味面制品(俗称辣条)的占比,有望成为卫龙的第二个增长极。

按产品类别划分,卫龙的收入来源主要来自调味面制品、蔬菜制品(包括魔芋爽及风吃海带等)、豆制品及其他产品三类。上半年,卫龙调味面制品收入同比下降3.9%至12.9亿元,占总收入的55.4%;蔬菜制品所得收入为9.3亿元,同比增长14.1%,占总收入的40.1%。豆制品及其他产品带来的收入为1.1亿元,同比增长3.7%,占总收入的4.5%。

从设计产能也能看到卫龙对蔬菜制品和豆制品的重点投入。调味面制品的设计产能同比增长9.5%,而蔬菜制品、豆制品及其他产品的设计产能分别同比增加了25.9%和42.6%。

值得注意的是,卫龙今年上半年净利润同比增长了271.4%。实际上,卫龙在上半年对主要产品结构进行了调整,淘汰了部分低价格带的调味面制产品。

主要产品结构的调整也带来平均售价的提高。财报显示,调味面制品的平均售价同比增长28.8%;蔬菜制品平均售价提高16.4%;豆制品及其他产品的平均售价同比提升15.4%。支出方面,卫龙优化了营销资源配置,减少部分豆制品的营销活动。同时原材料价格也有所下降。这些调整也对净利润的增长起到带动作用。

卫龙食品主要产品品类在2023年上半年的销售量和平均售价

另一个净利润暴增的品牌是亲亲食品,其上半年净利润增长4.7倍后达0.26亿元。财报中也提到了几个关键原因,首先是亲亲食品上调了产品价格,其次原材料成本轻微下降,同时品牌还调整了产品结构及销售策略,将重心放在开发较高毛利新产品上。最后,亲亲食品减少了分销及销售开支(主要指员工成本、运输成本、市场及推广费用及其他销售相关开支)。

财报显示,亲亲食品上半年分销及销售开支同比减少了8.8%,在总收入中的占比也由去年同期的13.2%下降到11.3%。减少的部分主要在于亲亲食品在上半年减少了电商渠道中低毛利产品的销售,使得销售费用减少,以及报告期间的配送及运输成本对比去年同期也有所下降。

暂无评论内容