饮用水行业在二级市场中的竞争,正随着又一个巨头的上市计划而变得焦灼。

4月22日晚间,华润饮料(控股)有限公司向港交所提交了上市申请,联席保荐人为中银国际、中信证券、美银美林、瑞银集团。公司为华润集团子公司,若成功上市,将是华润集团在港股市场的第九家上市公司。

只说华润饮料可能会让不熟悉该公司的投资者感到陌生,但相信没有投资者会对“怡宝”这一全国畅销的纯净水品牌一无所知,而华润饮料正是该品牌的所有者。

作为与农夫山泉分庭抗礼的饮用水品牌,怡宝的母公司为何会在这个时间点选择上市?而从基本面来看,公司的资质又如何?结合招股书数据,本文将对此进行浅析。

1、手握“超级单品”怡宝,但也只有怡宝足够亮眼

根据招股书显示,“怡宝”这一品牌是国内最早专业化生产包装饮用水的企业之一,其前身为招商局蛇口工业区供水公司与中国龙环有限公司共同成立的。随后在1999年,该品牌被华润集团收购为全资子公司,成为华润饮料业务的根基。

根据灼识咨询的数据,历经40年的发展后,怡宝饮用水是当前国内*的饮用纯净水品牌,中国第二大包装饮用水品牌。于2023年,华润饮料售出逾146亿瓶“怡宝”品牌水产品,其零售额达到395亿元,在饮用纯净水市场的份额达到32.7%。

在纯饮用水市场上,怡宝这一品牌确实具有当之无愧的龙头地位。但聚焦到整个包装饮用水市场,华润饮料却是蝉联了十年的“老二”。根据灼识咨询报告,2014年至2023年,按包装饮用水的零售额计,华润饮料已连续10年位居前两名,而在华润饮料之上的,则是目前的中国首富,钟睒睒旗下的农夫山泉。

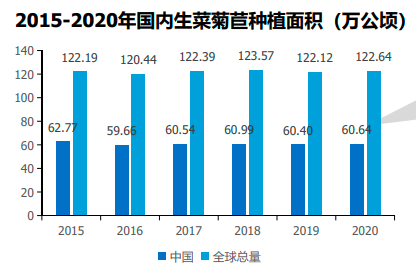

究其原因,大概则是因为华润饮料手握“怡宝”这员大将,但“兵”却有所不足。根据招股书显示,除了怡宝外,华润饮料旗下还有13个品牌组合,其中同样不乏风靡一时的饮料种类,但具体到市占率领域,只有“至本清润”在菊花茶饮料市场领域具有龙头地位,而其他的产品往往是达不到行业前列的地位,只是一众品牌中的一个选择。

(图片来源:公司招股书)

根据公司招股书数据,在公司旗下的饮料产品品牌中,仅有“至本清润”“蜜水系列”“假日系列”“火咖”以及“午后奶茶”五个品牌的销售额超过了1亿元。而截至2023年,公司的饮料产品总收入为10.68亿元,占总收入比重仅有7.9%。而作为其老对手的农夫山泉,在2023年的饮料业务收入占比达到52.5%,已然超过包装饮用水业务。

值得一提的是,从公司的产品矩阵来看,其大多数饮料产品均为带糖饮料,无糖饮品的布局仅有“佐味茶事”茶饮料以及“FEEL”苏打水两个品牌,对于当前追求无糖、茶饮品的市场而言多少有些“水土不服”。

在华润饮料的战略布局中,其饮用水产品奉行“一超多强”的品牌矩阵。但从当前来看,或许只有怡宝达到了公司的布局预期,而饮料业务则亟待补强。这或许也是公司在当前时间点选择上市的原因。根据招股书数据,募集而来的资金将被华润饮料用于提高供应链效率,加速销售渠道扩张、强化品牌活力、扩展新产品品类、提升数字化能力等方面。

02

盈利能力逐渐改善,但流动性风险需要重视

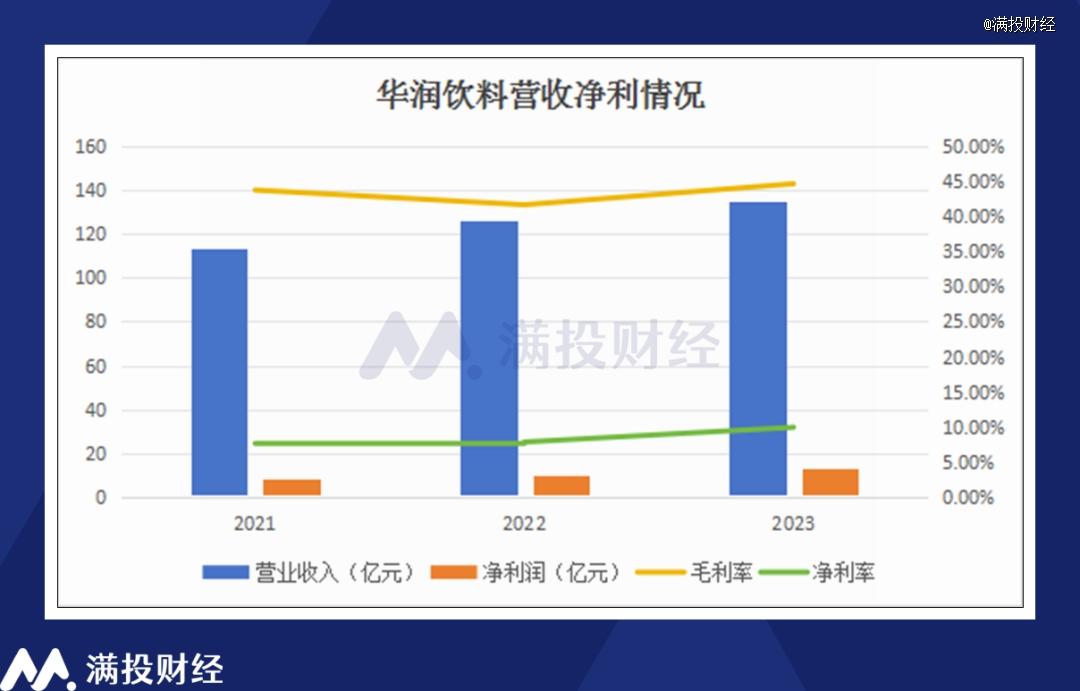

具体来看财务,根据招股书数据显示,2021年-2023年期间,华润饮料分别实现营业收入113.40亿元、126.23亿元、135.15亿元,其中2022年、2023年营收增速分别为11.3%,7.1%,短期增速稍有下滑。2021年-2023年期间,公司销售毛利率分别为43.8%、41.7%以及44.7%,毛利率近年波动提升;净利率方面,2021年-2023年,公司年度净利润率分别为7.6%、7.8%以及9.9%,净利率有明显上升趋势。

(数据来源:公司招股书)

正如前文所言,公司的绝大多数收入来源于怡宝品牌旗下的纯净水业务,这也是公司整体毛利率较农夫山泉偏低的主要原因。截至2023年,公司包装饮用水产品占总收入比重达到92.1%,其中大多数为“小绿瓶”即小规格瓶装水产品贡献。

不过从饮料业务的占比来看,2021年-2023年,公司饮料产品占总收入比重从4.6%提升至了7.9%。随着公司饮料业务占比的提升,公司毛利率和净利率也有同步提升的趋势。想来只要公司持续扩张自身在饮料业务方面的规模,其盈利结构有望迎来进一步改善。

从费用端来看,华润饮料主要的费用支出集中在销售端的营销开支,销售开支在2023年占收入比重达到30%。根据公司在招股书中的描述,销售费用主要用于加大推广力度,包括与马拉松体育的赛事合作,以及运营商用的冷藏展示柜等方面。不过从公司的战略方向来看,未来公司仍将在品牌营销上加码,以此来突破自身的“单品限制”,预计后续销售端的费用会进一步增加。

截至2024年3月,公司在手现金以及现金等价物为20.75亿元,较2022年末减少4.32亿元,主要是由于公司投资活动所用现金金额在2023年达到了20.9亿元。根据招股书,公司投资活动的现金变化主要来自于以公允价值计量且变动计入当期损益的金融资产,包括被出售的金融资产在内总计造成约11.7亿人民币的流出。

值得注意的是,尽管权益规模一直在增长,但截至2023年末,公司的流动资产较去年同期下降明显,其流动比率(流动资产/流动负债)达到1.07,而这个数值在2021年时期为1.72。公司的短期偿债能力出现了恶化,且已经进入到了一个较为危险的区间。

具体来看,根据公司招股书披露的流动风险,截至2023年12月31日,公司需要在六个月内偿付的应付款项以及费用达到50.34亿元,占流动负债总额的97%。而正如前文所言,公司在手现金仅有20亿左右。尽管短期的负债根据实际情况或许还有延长的机会,但整体来看,公司当前面对的流动性危机算得上比较严重的。

尽管在公司编撰的募资计划中,关于补充运营资金的用途放在了靠后的位置。但从公司的应付资金来看,或许尽快补充流动性用于偿债,才是公司在当前时间点上市的真正原因。对标饮用水行业当前的市盈率(28-30倍)进行估算,倘若华润饮料上市成功,其估值应当是在360-400亿人民币左右,足以化解公司短期的流动性风险,并进一步加大公司在新品方面的投资。

03

写在最后

包装饮用水行业是一个与生活非常贴近的行业,其头部企业对于大多数不接触资本市场的普通人来说都算耳熟能详,而聚焦到包含纯净水业务的企业,能被拿出来说道比较的大抵也就是农夫山泉、怡宝、康师傅、娃哈哈、统一等品牌。正因为成熟,其行业增速与竞争都称得上内卷,对于用户来说品牌粘性聊胜于无,更多是跟着口味和消费能力来调整自己所选取的饮品。而想要在这样的市场中找到新增速,更新迭代自身的盈利能力,其难度无疑也是巨大的。

以赛道龙头—农夫山泉为例,其近年来的成果既有茶(无糖)饮品火爆的天时,中国市场茶文化的地利,也有深耕东方树叶品牌数十年的人和在其中。而如今茶饮品赛道已然卷成红海,华润饮品的下一步是否要接着在这个赛道中拼杀,或许也是一个需要思考的问题。

是继续发育饮料赛道这一目前来看成果不佳的“第二条腿”,还是跳脱框架,找到另一条实现增长的新曲线,亦或只是融资续命,缓解债务压力,华润饮品的道路尚未可知,其上市的成果与后续的表现,都有待时间给出答案。

暂无评论内容